4章 電子申告Q&A-電子署名・代理送信

4-1 税理士の代理送信による電子署名・送信

- 4-1-1税理士が代理送信を行う場合の手順を教えてください。

- 税理士が代理送信を行う場合の手順は、下図のようにイメージされます。

なお、申告書等データに「納税者の電子証明書」による電子署名を付与することは何ら問題ありません。「納税者の電子署名を付与してはいけません」ということではないことに注意してください。

- 初めて開始届出書を提出する税理士は、e-Taxホームページからオンラインで申請することをお勧めします。この場合、利用者識別番号及び暗証番号はオンラインで取得できます。

なお、税務代理による利用が可能となるのは、後日、メッセージボックスに「税務代理利用可能の通知」が格納された後になりますので、開始届出書の提出は余裕を持って行ってください。 - 税理士が電子申告を行う場合、税理士本人の納税地を所轄する税務署に利用開始届出を提出することとなり、関与先の納税地毎に開始届出を提出する必要はありません。

- 仮PWの変更が必要となるのは、開始届出書を書面で提出した場合に限ります。

- 税理士の利用者識別番号は税務代理及び税理士本人の申告に利用することができるため、利用者識別番号を改めて取得する必要はなく、また二つの利用者識別番号を取得することはできません。

開始届出書の提出については2-4を参照してください。

- 初めて開始届出書を提出する税理士は、e-Taxホームページからオンラインで申請することをお勧めします。この場合、利用者識別番号及び暗証番号はオンラインで取得できます。

- 4-1-2電子署名をする時にPINコードを入力後、PINの誤入力、あるいは、PINがロックされた旨のメッセージが表示されました。どのように対処すればいいですか。

- 2-5-3を参照してください。

- 4-1-3税理士が代理送信で顧客の申告書等のデータ作成・署名・送信を行う場合、誰の利用者識別番号、暗証番号が必要ですか。また、誰が電子署名するのですか。

- 以下のイメージ図を参照しながら、説明します。

- ①税理士が納税者の利用者識別番号で、納税者の申告書等のデータを作成し、「税理士の電子署名」を付与して受付システムへ「税理士の利用者識別番号と税理士の暗証番号」で送信します。

ID=利用者識別番号、PW=暗証番号 ※4-1-1参照

- ②e-Tax側では、申告書等のデータ形式等をチェックし即時通知を税理士のパソコン上に表示し、次いで内容確認のうえ、受信通知が税理士と納税者の双方のメッセージボックスに格納されます。

なお、電子証明書の付け忘れがあった場合等審査結果にエラーがある場合は、エラーの受信通知は送信者たる税理士のメッセージボックスのみに格納されます。 - ③納税者及び税理士が、パソコンで開始届出書を提出した場合、若しくは書面の開始届出書の通知書記載の暗証番号を変更している場合

税理士と納税者の両方のメッセージボックスに、受信通知(送信されたデータを受け付けました。受付番号に○年○月○日○時○分○秒〇番目の受付に相当する番号が付番された通知)が格納されます。法人納税者は利用者識別番号と暗証番号を使ってメッセージボックスの受信通知等を閲覧できますが、個人納税者及び税理士(税理士法人)は閲覧に電子証明書による認証が必要です(5-3参照)。

なお、送信データそのものもダウンロードして確認することもできます。 - ④法人・個人納税者が書面で提出した開始届出書の通知書記載の暗証番号を変更していないまたはパソコンを持っていない場合、または個人納税者が電子証明書を所持していない場合、税理士のみが「税理士の利用者識別番号と税理士の暗証番号及び電子証明書」でメッセージボックスの受信通知を見ることができます。

なお、所得税徴収高計算書や納付情報登録依頼などの手続を税理士が代理送信するためには、納税者が暗証番号の変更及び納税用確認番号の登録を行っていないとエラーとなりますのでご注意ください。

- ①税理士が納税者の利用者識別番号で、納税者の申告書等のデータを作成し、「税理士の電子署名」を付与して受付システムへ「税理士の利用者識別番号と税理士の暗証番号」で送信します。

- 4-1-4代理送信を行う場合、「電子申告に係る利用者識別番号等の利用同意書」を取り交わす必要がありますか。

- 電子申告においても、書面ベースの申告と同様に税務代理まで受託せずに税務書類の作成業務のみ受託し、代理送信を行うケースが想定されます。このような場合、書面ベースの申告書等であれば、本人の署名押印のある書類を控えとして残せますのでトラブルは比較的少ないと考えますが、電子申告、特に納税者の署名省略のケースは「そんな申告等知らない」という「事後否認」の問題が発生する危険があります。

したがって、納税者の代理送信等を行う場合には、トラブル防止の見地から利用者識別番号等を利用して申告・申請を行うことについての同意を書面で明らかにするために、予め納税者との間で「利用同意書」を取り交わすように心がけてください。

「電子申告に係る利用者識別番号等の利用同意書」のサンプルは下記URLからご利用ください。

電子申告に係る利用者識別番号等の利用同意書(サンプル)[PDF]

なお、利用同意書を取り交わしたとしても、納税者に申告内容等の説明を何もしなくても良いということではありません。

また、法人・個人の申告書決算書等の内容についても電子データで会社等に届けるというケースはほとんどないと思われますので、従来の書面ベースでの申告書と同様、申告書等の写し(e-Taxソフト等の電子申告用ソフトで作成した申告用データ等を印刷したもの)を渡す方法をとられることをお勧めします。

また、税理士が納税者に代わってダイレクト納付の手続を行う場合は、納税者との間で確認事項をまとめた同意書を交わす、あるいはダイレクト納付による納付内容を報告書として提示し確認を求めるなど、トラブルを回避する対応が求められます(6-2-11参照)。- 申告内容等の事前説明時

-

- 書面での税務代理権限証書や利用同意書を作成し納税者の署名押印を求めておき、電子申告することについて納税者の了解を得ておく。

- 申告書の写し(本人用・事務所用)に納税者の署名押印を求めておく。

- 申告書の写し(本人用)の返却時

- 申告書の写し(本人用)に受信通知の写しを添付して納税者に渡す。

なお、申告内容に従った納税が伴えば、納税者は納税する段階で概ね申告する内容を知っていたことにもなります。

以上の点に留意しながら、後日のトラブル発生に備えてください。

書面ベースの申告においても、納税者が、「そんな内容とは理解していなかった」、「税金はもっと少なかったはず」、「押印はしたけれど、説明がなかった」、「ダイレクト納付期日に知らないうちに税金の引き落としをされた」等と主張されることがあります。

電子申告でも同様のことが起こり得ると考えられますので、書面ベースの申告の際と同様に十分に事前説明をされることをお勧めします。

- 4-1-5電子申告において税務代理権限証書はどのような位置づけですか。

- 税理士は「税務代理をする場合」に、その権限を有することを証する書面として税務代理権限証書を提出することになりますが、電子申告における「納税者の署名省略された税務代理権限証書」も書面の税務代理権限証書とその位置づけは同じものです。

税務代理権限証書[PDF] - 4-1-6「税務代理権限証書」と「電子申告に係る利用者識別番号等の利用同意書」との差異を説明してください。

- 税務代理権限証書は、税理士法第2条第1項第1号に規定する税務代理を受任した場合に、税理士の代理・代行行為が適法な権限で行われていることを税務官公署に対して明示するために作成し提出する書面です。

一方、「電子申告に係る利用者識別番号等の利用同意書」は、電子申告において、代理送信を行う場合に、利用者識別番号等を利用して申告・申請を行うことについて予め納税者が同意していることを明らかにするために、納税者との間で作成する書面です。

すなわち、これは税務官公署に対して提出するためのものでなく、あくまで税理士が代理送信により電子申告等の代理または代行することについて、納税者の同意を得ていることを明確にするための書面です。 - 4-1-7所属税理士が申告書に電子署名をして代理送信を行うことはできますか。

- 所属税理士が代理送信を行うことはできます。

なお、所属税理士が使用者である税理士または税理士法人の補助者として自ら作成した申告書を代理送信する場合は、税理士法施行規則第16条第1項第2号の規定により、勤務する税理士事務所または所属する税理士法人の名称を付記する必要があるため、「申告・申請等基本情報」入力画面の「税理士等」の「氏名又は名称」欄に「◯◯税理士事務所(または税理士法人)所属税理士◯◯◯◯」入力の上、所属税理士の電子署名を付し代理送信することとなります。

また、所属税理士が他人の求めに応じて自ら委嘱を受け申告書を作成し代理送信する場合は、税理士法施行規則第16条第3項の規定により直接受任である旨を付記する必要があるため、「申告・申請等基本情報」の入力画面の「税理士等」の「氏名又は名称」欄に「◯◯税理士事務所(または税理士法人)所属税理士◯◯◯◯(直接受任)」と入力の上、所属税理士の電子署名を付し代理送信することとなります。- 所属税理士が補助者として申告する場合

- 所属税理士が直接受任で申告する場合

所属税理士の税務代理権限証書の取扱いについては、4-1-8を参照してください。

- 4-1-8所属税理士が代理送信する場合、開業税理士等の電子署名が付された税理士法第30条の税務代理権限証書も送信できますか。

- 税理士法第30条の税務代理権限証書は、納税者との委嘱契約に基づき作成されるものであり、税務代理を受任した開業税理士または税理士法人(以下「開業税理士等」という。)が税務官公署に対して提出するものです。

所属税理士が使用者である開業税理士等の補助者として自ら作成した申告書を代理送信する場合、委嘱契約の当事者である開業税理士等の電子署名が付された税務代理権限証書を代理送信することになります。

一方、所属税理士が自ら委嘱を受けて申告書を作成し代理送信する場合は、自らの電子署名が付された税務代理権限証書を代理送信することになります。 - 4-1-9所属税理士から開業税理士に登録を変更しました。電子証明書の変更手続は必要ですか。

- 電子証明書に搭載されている情報は、登録番号と氏名のみのため、利用者識別番号を既に取得している場合は、そのまま使用できます。

4-2 税理士法人の代理送信による電子署名・送信

- 4-2-1税理士法人を設立しました。e-Taxの手続は何が必要ですか。また、いつから法人として申告できますか。

- 税理士法人は、主たる事務所の所在地において設立の登記をすることによって成立し、登記後直ちに業務を開始することができます(法48条の9)。

(税理士用電子証明書について)

日税連では税理士法人に対する電子証明書は発行していないため、法人の社員税理士又は所属税理士として電子署名する場合においても、開業税理士と同様に税理士個人の電子証明書を使います。また、税理士用電子証明書に格納されている情報は氏名ローマ字と登録番号となります。このため、法人設立により事務所所在地等が変更になっても、取得済みの税理士用電子証明書はそのまま使用できます。(利用者識別番号について)

申告書を作成する税理士それぞれで利用者識別番号を取得してください。すでに、税理士個人の利用者識別番号を取得済みの場合はそのまま使用できます。税理士法人として申告書を送信する場合は、税理士法人の開始届出書を提出し利用者識別番号を取得する必要があります。その際、税理士法人の従たる事務所が独自に利用者識別番号を取得することもできます。また、新たに利用者識別番号を取得した場合は、使用する電子証明書の初期登録を行う必要があります。

申告書の送信時に、税理士個人の利用者識別番号で送信する場合と、法人の利用者識別番号で送信する場合の違いは、メッセージボックスの管理にあります。受信通知等は、送信時の利用者識別番号に紐づけられたメッセージボックスに格納されるので、それぞれの事務所運営に合った方法で送信時に使用する利用者識別番号を選択してください。(「申告・申請等基本情報」の入力について)

納税者の申告書を作成する際に「申告・申請等基本情報」欄の税理士等欄への入力には、所属税理士法人の名称等の付記事項を入力する必要があります(税理士法施行規則第16条第1項第2号)(例)「申告・申請等基本情報」欄より税理士等入力イメージ

開業税理士の場合 税理士法人所属の場合 氏名又は名称 日本 一男 税理士法人○○ 社員税理士 日本 一男 (電子署名について)

電子署名は、「申告・申請等基本情報」欄の税理士等へ利用者識別番号や氏名等を入力した申告書作成税理士の電子証明書で電子署名してください。その際、当該利用者識別番号に登録された電子証明書と同じものでないと、送信エラーとなりますので注意してください。(参考:2-5) - 4-2-2税理士法人が申告書を代理送信する場合、社員税理士が複数人いますが、利用者識別番号等・電子署名・送信の関係はどのようになりますか。

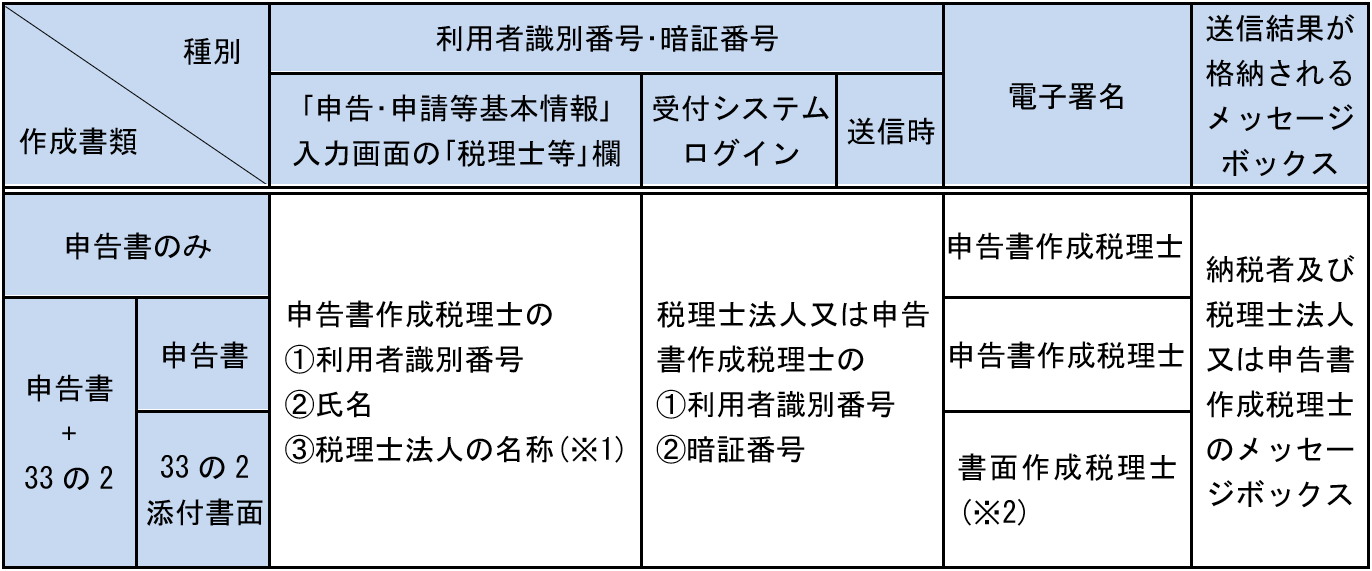

- 税理士法人が申告書を代理送信する場合の利用者識別番号・電子署名・送信の関係は以下のとおりです(e-Taxソフトの場合)。

※1 電子署名した税理士が社員税理士等の場合は、所属税理士法人の名称等の付記事項を入力する必要があります(税理士法施行規則第16条第1項第2号)。

※2 33の2添付書面への電子署名- ア税理士法人(代表社員)と書面作成税理士が同一の場合

税理士法人(代表社員)が電子署名を行います。 - イ税理士法人(代表社員)と書面作成税理士が異なる場合

書面作成税理士が電子署名を行います。なお、この場合の書面作成税理士は、税理士法人(代表社員)以外の税理士(社員税理士、所属税理士等)が該当します。

(注)33の2の添付書面がある場合、まず添付書面への電子署名を行い、次に申告書への電子署名を行ってください。

※3 法人の利用者識別番号で申告書を送信した場合は、法人のメッセージボックスに納税者情報が格納されるため、法人内で納税者情報を一括管理できるメリットがあります。

〇参考- (申告申請等入力画面)

- (送信時の画面)

- ア税理士法人(代表社員)と書面作成税理士が同一の場合

4-3 申告・申請等のデータ「送信」

- 4-3-1e-Taxで作成した帳票に電子署名を行おうとしたところ、「XML構造チェックエラーです。」と表示されて電子署名ができません。どうしたら解決できますか。

- 帳票の内容について、使用できない文字が使用されていないか、申告・申請等基本情報に入力漏れがないか、必要帳票の作成漏れがないか等の確認をしてください。

詳しくは、e-Taxホームページを確認してください。

「XML構造チェックエラーです。」と表示されました(スキーマチェックエラーが出てしまった。)。どうすればいいですか。[e-Tax HP]

また、e-Taxで利用できる文字は、e-Taxホームページで確認することができます。

利用可能文字一覧[e-Tax HP] - 4-3-2e-Taxで「税務代理権限証書」を作成・送信する方法を教えてください。

- e-Taxソフトでメニューボタンの中にある「作成」の項目から「添付書類」を選択すると、リストボックスから「税務代理権限証書」を選択でき、ここから証書の編集を行うことができます。

画面に証書のイメージ及び入力項目が表示されますので、必要項目を入力して作成完了してください。その後、電子署名が可能になります。

また、作成した証書のデータは、他の帳票類(法人税の申告データ等)に組み込むこともできますし、XMLデータで切り出すこともできます。

税務代理権限証書単体で提出する場合は、「作成」の項目から「申告・申請等」を選択し、「申請・届出」から「税理士法関係」を選択します。さらに「税務代理権限の明示」を選択し、証書を作成後、電子署名を付して送信することになります。

申告等データを送信する際に、併せて「税務代理権限証書」を送信したいのですが、どうすればいいですか。[e-Tax HP] - 4-3-3法人税の申告をe-Taxソフトで行おうと思っています。別表やB/S等も準備して帳票を作成し、完成後に税理士の電子署名を施そうとしたところ、「署名前チェックで以下のエラーが検知されました。」と表示されました。どうしたら解決できますか。

- 法人税を申告する場合、提出する書類が申告書・別表・添付書類と多岐にわたることが多いと思われます。e-Taxは「提出する書類の整合性」を自動的に判別するため、帳票間で整合性が取れていない場合(数値が異なる等)はそれが原因でエラーとなる可能性があります。この場合はエラー内容を確認し、データを修正後に再度署名を行ってください。

エラーとなった場合でも引き続き署名に移行できるものについては、「OK」をクリックすると「署名前チェックでエラーが検出されています。署名を継続しますか?」と表示されますので、エラーとなる原因について承知しており、内容に誤りがないのであれば「OK」をクリックすることで署名に移行します。

「署名前チェックで以下のエラーが検知されました。」と表示され、署名が正常に行えません。どうすればいいですか。[e-Tax HP] - 4-3-4e-Taxソフトで帳票等を作成し税理士の電子署名をした後、受付システムに送信しようとしたところ、エラーメッセージが出ました。どうしたら送信できますか。

- 表示されるエラー情報により、以下の対応を行ってください。

- 「エラー情報(12031)サーバとの接続が切断しました。」のエラー情報の場合

- インターネットに正しく接続されているかを確認してください。

- 「エラー情報(12045)ルート証明書がインストールされていないか、正しくインストールされていません。再度ルート証明書をインストールしてください。」のエラー情報の場合

- e-Taxソフトインストール時には、ソフトウェアだけでなく「ルート証明書」もパソコンにインストールする必要があります。これがなければ、受付システムにアクセスできません。この場合の対処法としては、e-Tax ホームページのe-Taxコーナー・ダウンロードコーナーより「ルート証明書のインストール」を選択しダウンロードしインストールすれば送信可能になります。

- エラー情報が上記以外、または表示されない場合

- インターネットに正しく接続されているかを確認してください。

ネットワーク及び環境設定で通信できる環境が整っているか、また、ファイアウォール等の設定でアクセス拒否していないかを確認してください。

なお、設定の詳細については、各ネットワークの管理者等にお問合せください。

「受付システムとの接続に失敗しました。(XXXX)・・・」のメッセージが表示されました。どうすればいいですか。[e-Tax HP]

- 4-3-5パソコンへの入力ミスや、申告書の作成誤りが電子申告送信後に判明した場合、税理士はどう対処したらいいですか(申告期限の前後による取扱いの差異も含めて)。

- 申告期限内であれば訂正後の申告データを作成し、送信してください。特に訂正したデータを送信した旨を税務署に連絡する必要はありません。

また、訂正した部分だけではなく、全ての帳票を送信してください。添付書類の追加がない場合は、添付書類送付書を出力して再度送付する必要はありません。

追加で添付書類を提出する必要がある場合には、申告書等送信票(兼送付書)とともに提出してください。e-Taxソフトを利用している場合は、以下のURLに記載されている手順で送信してください。

当初、提出した申告データに誤りがあり、訂正したいのですがどうすればいいですか。[e-Tax HP]

なお、申告期限後の場合は、修正申告または更正の請求の手続を取ってください。 - 4-3-6e-Taxソフトで申告者の申告書を代理送信する時、利用者識別番号と暗証番号を入力する画面が出てきますが、申告者の利用者識別番号が入力されています。このまま送信すればいいですか。

- 代理送信の場合は、電子署名完了後、送信の画面で手続を選択し、「送信」をクリックした後の受付システムへのログイン画面で、送信画面に出てくる申告者の利用者識別番号と暗証番号を消去し、代理送信を行う税理士の利用者識別番号と暗証番号を入力した上で送信してください。受信通知は代理送信した税理士のメッセージボックスと申告者のメッセージボックスの双方に入ります。

- 4-3-7利用者識別番号を間違えて申告した場合、どのようなことが起きますか。

- 利用者識別番号を間違えて電子申告した場合、e-Taxでは当該申告書を受領することができず、エラーメッセージ等が送信されます。

しかし、他の納税者の利用者識別番号と取り違えて電子申告した場合には、取り違えられた者の申告として送信されてしまうことになり、気付かずに申告期限を過ぎてしまったときは、本来、申告しようとしていた者について無申告、あるいは再度提出しても期限後申告となってしまいます。

平成28年1月以降、利用者識別番号を取り違えた可能性があるデータについては、送信段階でe-Taxからエラーメッセージを表示することとしていますが、申告書を作成する際の利用者識別番号の入力・確認には細心の注意を払ってください。

(注)相続税については、財産取得者の利用者識別番号の入力がない場合は、相続税の申告書を提出したことになりませんので、必ず利用者識別番号を入力の上、送信してください。 - 4-3-8送信時の暗証番号を複数回間違えました。どうなりますか。

- 受付システムログイン時に複数回暗証番号を間違えると当日のログインはできなくなりますが、翌日になれば使用可能となります。

- 4-3-9e-Taxでのデータ送信後に、提出した所得税徴収高計算書(納付書)に誤りが見つかりました。訂正をするにはどうすればいいですか。

- 送信済の誤った所得税徴収高計算書について期限内・未納付の場合は、正しい内容の所得税徴収高計算書を作成し直し送信、納付を行ってください。その他の場合につきましては個別の対応となりますので、所轄税務署にてご相談ください。

- 4-3-10電子申告データ送信時に、「受付システムとの通信中にエラーが発生しました。しばらくしてから、もう一度ログインしなおしてください。」とのメッセージが表示されます。どのようにすればいいですか。

- 即時通知・受信通知が届いていない場合は、しばらくたってから再度送信してください。

受信通知にエラー情報が表示されている場合は、エラーの内容を確認し、訂正等を行った上で再度送信してください。 - 4-3-11電子申告で別途送付したい書類があるのですが、どうしたらいいですか。

- e-Taxソフト等で作成できない書類については、別途、「申告書等送信票(兼送付書)」とともに所轄税務署に提出してください。

なお、別途送付する書類については、申告データ送信後、遅滞なく提出してください。また、e-Taxでの添付書類の提出は3-3を参照してください。 - 4-3-12電子申告データ作成時に「申告書等送信票(兼送付書)」の「送付(郵送等)書類名:提出区分」欄チェックボックスに別途送付する書類名のチェックを入力せずに送信してしまいました。どのようにすればいいですか。

- 送信完了後にメッセージボックスに格納されている「申告書等送信票(兼送付書)」の該当箇所にチェックを入れてから印刷し、それに添付書類を付けて郵送等してください。

- 4-3-13送信した申告書等はどの時点で税務署に到達したことになりますか。

- 「情報通信技術を活用した行政の推進等に関する法律」(平成14年法律第151号)により、電子情報処理組織を使用して行われた申請等は、行政機関等の使用に係る電子計算機に備えられたファイルへの記録がされた時に当該行政機関等に到達したものとみなすこととされています。

詳しくは、以下のホームページを参照してください。

申告等データの到達時期[e-Tax HP] - 4-3-14地震等の不可抗力により送信不能や送信遅延が生じた場合どうなりますか。

- 事実関係に基づき個々に判断することとされるようですが、基本的には、書面の場合と同様に納税者の責めに帰すべき事由によるものでない場合は、国税通則法第11条(災害等による期限の延長)の規定により、納税者が不利益を受けることのないように取り扱うことになっています。

しかしながら、利用していたパソコンやリーダライタ等の不具合により送信不能や送信遅延した場合には、受付システムのファイルに記録された時に行政機関等に到達したものとみなすことになります(4-3-13参照)ので、注意が必要です。 - 4-3-15電子申告を行う際に、e-Tax・eLTAXに接続できない時はどうすればいいですか。また、接続障害が発生した場合はどのようになりますか。

- e-Tax・eLTAXに接続できない原因としては、メンテナンス等で稼働していない、利用者の環境または各システムにおいて何らかの問題が発生している、などが考えられます。各システムそれぞれのホームページにて最新の状況を確認してください。

また、それぞれのホームページ自体にアクセスできない場合でも、e-Taxについては国税庁ホームページに、eLTAXについては総務省ホームページに必要なお知らせが掲載されます。

なお、接続障害が発生した場合、申告期限の延長等の措置が講じられる可能性があるため、同様に各ホームページ等をご確認ください。 - 4-3-16送信したデータを確認したいのですが、どうしたらできますか。

- データ送信後、メッセージボックスからデータをダウンロードし、e-Taxソフトに組み込みを行って送信データを確認することができます。

手順は次のとおりです。

「メッセージボックスから確認したいデータを選択」 → 「メッセージ詳細画面」 → 「ダウンロードボタン」 → 「デスクトップ等に保存」 → 「e-Taxソフト作成画面」 → 「組み込みボタン」→ 「デスクトップ等に保存したデータを選択」して組み込みます。

データ等を訂正(編集)して再度正しいデータとして利用(送信)するには、同一の利用者識別番号で作成したデータを必要があります。即ち税理士自身が納税者の送信済みデータを訂正(編集)するには、納税者の利用者識別番号で利用者ファイルを作成し、その作成画面で組み込む必要があります。単に確認するだけであれば税理士自身の利用者識別番号の作成画面でできます。

なお、贈与税の申告等データはe-Taxソフトでは表示・印刷ができません。e-Taxソフト(WEB版)のオプションメニューで確認してください。

オプションメニューの「申告・申請データ(拡張子は.xtx)の内容を確認する方はこちら」とは何ですか。 [e-Tax HP]

また、平成28年1月以降、送信データに個人番号が記載されている場合、ダウンロードするデータからは、個人番号及び電子署名が削除されます。 - 4-3-17相続人が複数人いる場合、一部の者のみ電子申告を行ってもよいですか。あるいは全て書面で提出しなければなりませんか。

- 相続人ごとに電子申告と書面申告に分けて代理申告することは可能です。その場合、電子で申告を行う者のみ利用者識別番号を入力します。一方、書面の申告書には書面で申告を行う者のみ記載することが原則となっています。

なお、相続人が利用者識別番号を取得しているか不明なときは、管轄の税務署に変更等届出書を提出することで確認を行うことが可能です。

また、変更等届出書の参考事項欄に、「相続税申告の委任有」及び「税理士への連絡希望」と入力の上、e-Taxソフトまたは民間ソフトウェア会社のソフトを使用し、税理士等が電子署名を付与して当該変更等届出書を送信した場合で、相続人の利用者識別番号がある場合は、相続人本人への通知に加え、税務署から税理士に対して相続人の利用者識別番号を電話により連絡しています。

詳しくは、以下のホームページを参照してください。

相続税申告書の代理送信等に関するQ&A問9 [国税庁 HP]

財産取得者(相続人等)の利用者識別番号が不明な場合[国税庁HP]